MoneyDJ新聞 2025-09-03 06:16:10 黃文章 發佈

紐約商品期貨交易所(COMEX)12月黃金期貨9月2日收盤上漲76.1美元或2.2%至每盎司3,592.2美元,再度創下歷史新高,主要仍受到降息預期的推動;美元指數上漲0.5%,12月白銀期貨上漲2.4%至每盎司41.71美元。紐約商業交易所(NYMEX)10月鉑金期貨上漲3.8%至每盎司1,422.7美元,12月鈀金期貨上漲3.6%至每盎司1,164.5美元。

紐約商品期貨交易所(COMEX)12月黃金期貨9月2日收盤上漲76.1美元或2.2%至每盎司3,592.2美元,再度創下歷史新高,主要仍受到降息預期的推動;美元指數上漲0.5%,12月白銀期貨上漲2.4%至每盎司41.71美元。紐約商業交易所(NYMEX)10月鉑金期貨上漲3.8%至每盎司1,422.7美元,12月鈀金期貨上漲3.6%至每盎司1,164.5美元。

渣打銀行貴金屬分析師蘇琪·庫珀(Suki Cooper)表示:「黃金市場正進入消費的季節性旺季,再加上對美國聯準會9月會議降息的預期,我們仍預計金價將出現新的歷史高點,」根據CME FedWatch工具的數據,市場預期9月17日聯準會會議有近92%機率將降息25個基點。

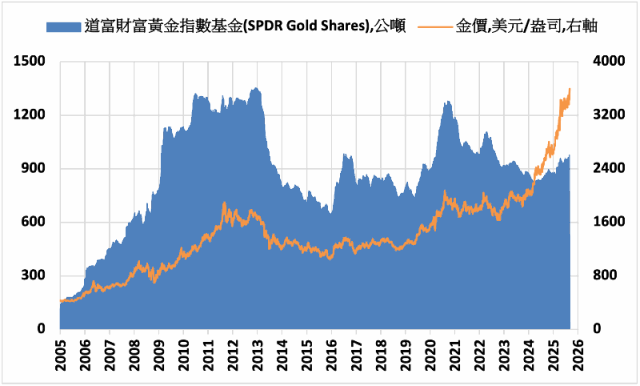

全球最大黃金ETF道富財富黃金指數基金(SPDR Gold Shares, GLD)2日黃金持有量持平於3年來新高的977.68公噸。最大的白銀ETF安碩白銀指數基金(iShares Silver Trust, SLV),白銀持有量持平為15,310.00公噸。

根據墨爾本顧問公司瑟比特聯合公司(Surbiton Associates)的資料,截至6月底的2024/25財政年度澳洲黃金礦產量達到300公噸,這是自2022/23年度以來的最高年度總量,但仍低於1999/2000年度創下的328公噸紀錄。

數據顯示,2025年6月季度產量為76公噸,較3月季度增加3公噸或4%,反映了該行業持續穩定增長。以當前每金衡盎司5,200澳元的價格計算,本財年的黃金產量總值超過500億澳元,這也使黃金成為澳洲第四大出口商品,僅次於鐵礦石、煤炭與液化天然氣。

瑟比特聯合公司董事桑德拉·克洛斯(Sandra Close)博士表示:「澳洲黃金礦業效率極高、生產力強,並且至關重要。僅黃金出口的價值,就相當於澳洲農業、林業和漁業出口總和的一半。」此外,全球不確定性,包括中東緊張局勢、俄烏衝突,以及美國總統川普反覆無常的政策,推動了美元金價持續上漲。

澳洲黃金產業的海外持股比例隨時間變化。在1997年,外國公司控制了約20%的產量,至2002年底達到約70%的高峰。如今,外資持股比例約為45%。克洛斯指出:「雖然目前整體澳洲控制比例為55%,但在2024/25財年五大黃金生產商中,澳洲的控制權僅有24%。這確實顯示了海外公司對澳洲大型黃金生產商的重視。」

2024/25財年澳洲最大的黃金礦場依序為:Boddington(紐蒙特公司所有),產量574,000盎司。Tropicana(英美黃金持股70%,Regis Resources持股30%),產量466,072盎司。Cadia(紐蒙特所有),產量432,000盎司。Super Pit(Northern Star所有),產量405,415盎司。Tanami(紐蒙特所有),產量387,000盎司。

《金融快報》(Financial Express)8月31日報導,全球央行外匯儲備中,黃金的持有量已首次自1996年以來超過美國國債,這標誌著其外匯資產配置出現重大轉變。目前,黃金已成為央行第二大外匯儲備資產,佔比達20%,超越歐元的16%,僅次於美元的46%。

生長資本(Crescat Capital)宏觀策略師塔維·科斯塔(Tavi Costa)指出:「這可能是近代史上最重大的全球再平衡之一的開始。」過去三年,央行購金每年都超過1,000公噸,這與前十年平均每年僅400–500公噸的購金相比,顯示出巨大增長。

貴金屬研究機構金屬聚焦公司(Metals Focus)預估,2025年央行全年購金將減少約8%,但仍將達到1,000公噸左右。相比2022年為1,082公噸,2023年為1,037公噸,2024年為創紀錄的1,180公噸。

國際貨幣基金(IMF)指出,儘管美元仍是全球最廣泛使用的儲備貨幣,但其影響力正在逐步減弱。美元的全球儲備貨幣地位正因美國債務問題受到挑戰。當經濟與法定貨幣因地緣政治因素動搖時,黃金的吸引力上升。

紐約商品期貨交易所(COMEX)12月期銅9月2日收盤上漲1.4%至每磅4.6555美元。

(圖片來源:MoneyDJ理財網資料庫)

*編者按:本文僅供參考之用,並不構成要約、招攬或邀請、誘使、任何不論種類或形式之申述或訂立任何建議及推薦,讀者務請運用個人獨立思考能力,自行作出投資決定,如因相關建議招致損失,概與《精實財經媒體》、編者及作者無涉。