MoneyDJ新聞 2025-10-20 06:16:31 黃文章 發佈

紐約商品期貨交易所(COMEX)12月黃金期貨10月17日收盤下跌91.3美元或2.1%至每盎司4,213.3美元,因對美國信貸與中美貿易的擔憂有所緩解。美元指數上漲0.2%,12月白銀期貨下跌5.8%至每盎司50.104美元。紐約商業交易所(NYMEX)1月鉑金期貨下跌7.3%至每盎司1,619.5美元,12月鈀金期貨下跌8.7%至每盎司1,522.3美元。上週,金銀鉑鈀漲跌幅分別為5.3%、6.1%、-0.2%、3.5%。

紐約商品期貨交易所(COMEX)12月黃金期貨10月17日收盤下跌91.3美元或2.1%至每盎司4,213.3美元,因對美國信貸與中美貿易的擔憂有所緩解。美元指數上漲0.2%,12月白銀期貨下跌5.8%至每盎司50.104美元。紐約商業交易所(NYMEX)1月鉑金期貨下跌7.3%至每盎司1,619.5美元,12月鈀金期貨下跌8.7%至每盎司1,522.3美元。上週,金銀鉑鈀漲跌幅分別為5.3%、6.1%、-0.2%、3.5%。

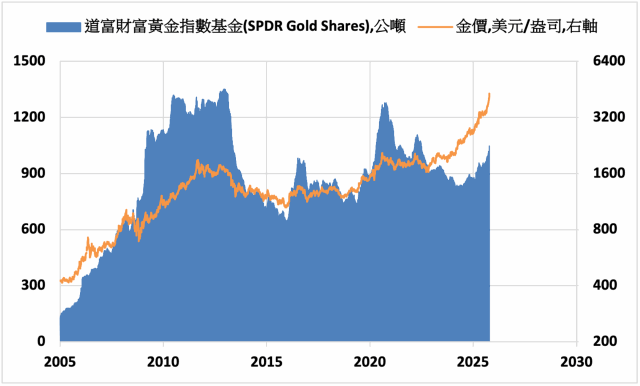

全球最大黃金ETF道富財富黃金指數基金(SPDR Gold Shares, GLD)17日黃金持有量增加24.61公噸至1,047.21公噸,續創逾三年來新高。最大的白銀ETF安碩白銀指數基金(iShares Silver Trust, SLV),白銀持有量增加74.79公噸至15,497.40公噸。

摩根大通資產管理公司市場策略師周瑪曦拉(Marcella Chow)報告表示,強勁的供需基本面仍支撐著黃金進一步上漲的空間。不過她強調,投資者必須清楚了解自己持有黃金的理由。

她說:「從供需面來看,可以看到需求端的基本面仍具支撐力。我們正處於持續的降息週期中,中長期而言美元走弱,此外,我們也看到各國央行以及新興市場消費者,特別是中國與印度的持續需求。因此,在需求方面,我們認為基本面是正面的。」

周指出,供給面同樣將支持金價進一步上漲。「由於礦產供應的限制,黃金供應是相當有限的,我們不認為供應的增長速度會像貨幣供應量或政府債務那樣快。因此,就供需動態而言,這顯示黃金仍有上行空間。」

周瑪曦拉指出,全球黃金供應相對有限,礦產開採增速緩慢,難以跟上貨幣供應量與政府債務的爆炸性增長。根據世界黃金協會(WGC)數據,2024年至2025年間,全球礦產金供應僅微幅成長約1%,但央行購金量卻再創歷史新高,特別是中國、印度、土耳其與中東國家在去美元化背景下加速增持黃金儲備。這種供給相對僵化而需求穩定增長的格局,使得黃金的稀缺性被放大,成為市場追逐的實質避險資產。

然而,她也警告,黃金市場仍存在一些投資者必須考量的問題。「例如,黃金並不會產生收益,而且在波動性方面,它其實遠高於固定收益資產。我們應該在投資組合中納入固定收益,以提升韌性。許多投資者將黃金視為對其他資產類別的避險工具,但事實上,黃金與股票之間並未顯示出非常明確的負相關性。」

摩根大通執行長傑米.戴蒙(Jamie Dimon)10月14日表示,投資者現在應該願意承受持有黃金的機會成本,因為貴金屬價格可能從目前的歷史高點再度翻倍。戴蒙補充說,目前各類資產價格普遍偏高,估值「幾乎在所有領域都處於高檔」。

摩根大通高層明確指出,儘管黃金不產生現金流、波動度高,但在資產估值全面偏高的環境下,「持有部分黃金是理性的選擇」。因為儘管長期以來主流機構多將黃金視為「無息、非生產性資產」,但在全球股市、債市、房市皆出現泡沫化跡象時,黃金的價值儲藏功能再次被重估。

此外,地緣政治風險的再度升級,強化了黃金的戰略性地位。從美中關係惡化到俄烏戰爭的持續,國際秩序的多極化進程使得黃金被各國央行視為「無主權信用風險的戰略儲備資產」。特別是在美元制裁武器化、外匯凍結頻繁的背景下,黃金作為「去金融化」儲備工具的功能被重新喚醒。中國與俄羅斯等國不僅增加黃金儲備,也積極推動以黃金結算的跨境貿易機制,試圖削弱美元在能源與大宗商品定價體系中的主導地位。

紐約商品期貨交易所(COMEX)12月期銅10月17日收盤下跌0.3%至每磅4.9695美元,上週上漲1.5%。

(圖片來源:MoneyDJ理財網資料庫)

*編者按:本文僅供參考之用,並不構成要約、招攬或邀請、誘使、任何不論種類或形式之申述或訂立任何建議及推薦,讀者務請運用個人獨立思考能力,自行作出投資決定,如因相關建議招致損失,概與《精實財經媒體》、編者及作者無涉。